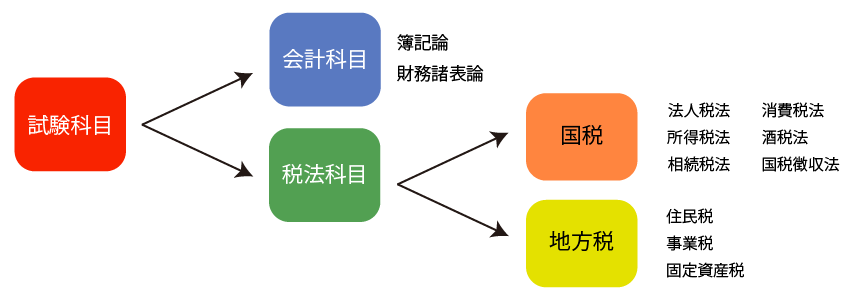

税理士試験の試験科目には、簿記論・財務諸表論・所得税法・法人税法・消費税法・相続税法・国税徴収法・酒税法・住民税・事業税・固定資産税の11の試験科目があります。

試験の合格には、上記の中から会計科目2科目と税法科目3科目の合格が必要となります。また、税法科目については、少なくとも1科目は法人税法又は所得税法である必要があります。

このうちどの試験科目を選ぶかは個人の裁量に委ねられていますが、各科目の特徴や自分が確保できる勉強時間などを参考に科目を選択していくと良いと思います。

目次

1. 税理士試験における各科目の特徴

税理士試験では、次の11の試験科目があり、それぞれに特徴があります。

| 試験科目 | 分類 | 理論配点 | 計算配点 | 実務との関連 | 難易度 |

|---|---|---|---|---|---|

| 簿記論 | 会計 | なし | 100点 | ★★★ | ★★ |

| 財務諸表論 | 会計 | 50点 | 50点 | ★★ | ★ |

| 法人税法 | 国税 | 50点 | 50点 | ★★★★ | ★★★★ |

| 所得税法 | 国税 | 50点 | 50点 | ★★★ | ★★★★ |

| 相続税法 | 国税 | 50点 | 50点 | ★★ | ★★★ |

| 消費税法 | 国税 | 50点 | 50点 | ★★★ | ★★ |

| 酒税法 | 国税 | 30点 | 70点 | ★ | ★★ |

| 国税徴収法 | 国税 | 100点 | なし | ★★ | ★★ |

| 住民税 | 地方税 | 50点 | 50点 | ★ | ★★ |

| 事業税 | 地方税 | 60点 | 40点 | ★ | ★★ |

| 固定資産税 | 地方税 | 50点 | 50点 | ★ | ★ |

(1) 試験科目の概要

11の試験科目は大きく「会計科目」と「税法科目」に分かれ、さらに税法科目は「国税」と「地方税」に分かれます。

地方税は課税者である地方自治体が独自に納税額を算出・決定し、それを納税義務者に通知するという賦課課税方式を取っているため、税理士が関わる仕事はそれほどありません。

他方、国税は納税者自身が所得や財産額を計算し、納税額を算出の上、決められた期日までに納付するという申告納税方式がとられていますので、独占業務として税務代理業務が許可されている税理士にとっては重要な科目となっています。

(2) 試験科目の選び方の基本

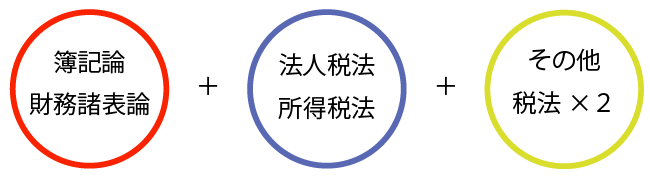

先の通り、会計科目である簿記論と財務諸表論は必須科目となっており、また、税法科目のうち法人税法又は所得税法のいずれか一方の合格が必須のため、院免も考慮すれば、試験科目の選び方としては次の3択になるかと思います。

- 簿記論+財務諸表論+法人税法+税法2科目

- 簿記論+財務諸表論+所得税法+税法2科目

- 簿記論+財務諸表論+大学院免+税法1科目

近年は大学院の使い勝手が増しているため③を選択する方が増えており、逆に大学院への入学が難化しています。

(3) 試験科目間の類似性・相関性

税理士試験の各科目の中には関連性の深い科目もあるため、それらを同時に、あるいは、連続して受験勉強をすることで、勉強時間を短縮化することができます。

- 法人税法と所得税法

- 法人税法と事業税

- 所得税法と住民税

- 簿記論と財務諸表論

2. 実際の受験科目の選び方

受験科目の選択は受験生が学びたいものを選択するのが良いと思いますが、他方で各科目の合格までに必要な勉強時間や合格率、実務との関連度合いが大きく異なるため、自身の置かれた環境を考慮しながら試験科目の選択をするがベストです。

ここでは、(1)税理士業界への転職を考慮した場合と(2)勉強時間を少なくすることを重視した場合の試験科目の選び方について紹介しています。

(1) 税理士業界への転職を考慮した場合の科目の選び方

税理士業界では常に即戦力を求めています。一般企業のような新人研修はなく、もっぱらOJTによる指導が基本のため、採用活動では税務経験者が求められ、未経験者は就職活動では苦戦しがちです。

- (参考)税理士業界の就職事情

とは言え、誰もが初めては未経験者ですから、年齢という強い武器が無ければ合格科目でアピールするのも1つの手段です。

現実問題として、税理士試験の試験科目の中には実務でほとんど使わないものもあれば、知っていて当たり前の科目もあり、中には合格をしていると明らかに就職活動で有利になる科目もあります。税理士業界への転職を考えているようであれば、実務と関連性の深い科目を選択することを推奨します。

① 実務と関連性が深い科目

一般的な税理士事務所において、実務と関連性の深い試験科目は基本的に次の7つです。大なり小なり、どこの事務所でも下記の試験科目は業務で必ず関係してきます。

- 簿記論

- 財務諸表論

- 法人税法

- 所得税法

- 消費税法

- 事業税

- 住民税

② 就職時に好印象を与える税目

①のうち特に法人税法と所得税法はどこの事務所でも取り扱うため重要です。また、法人税業務が多くの税理士事務所の収益の柱となっていることからすれば、法人税法合格は未経験者の就職活動では大きな武器になることは間違いありません。

- 法人税法

基本的に法人税法合格者は優遇されます。 - 相続税法

資産税特化型の事務所では優遇されます。 - 所得税法

比較的小規模の個人事務所で好まれる傾向にあります。 - 消費税法

現在は消費税法合格が優遇されることはあまりないと思いますが、インボイス制度が本格的に導入された際は優遇される可能性があります。

③ 結論

以上より、実務経験を重視するのであれば次の3択になるかと思います。

- 簿記論+財務諸表論+法人税法+所得税法+消費税法

- 簿記論+財務諸表論+法人税法+事業税+消費税法

- 簿記論+財務諸表論+所得税法+住民税+消費税法

(2) 勉強時間を少なくすることを重視した場合の選び方

勉強時間を少なくするための試験科目の選び方は、①試験科目間の類似性と②合格レベルに達するまでに必要な勉強時間の両方を考慮し、決定します。

① 試験科目間の類似性

再掲となりますが、下記の4つは相互に関係性が深いため、セットで勉強することで勉強時間を短縮させることができます。

- 法人税法と所得税法

- 法人税法と事業税

- 所得税法と住民税

- 簿記論と財務諸表論

② 合格に必要な各科目の勉強時間

合格に必要となる勉強時間は科目によって大きくことなります。特に初学の場合は暗記や理解に費やす時間が多く、その時間はたいてい退屈なので、効率的な勉強をすることができず、結果として長い勉強時間が必要になります。

| 科目 | 総計 | 講義 | 理論 | 計算 |

|---|---|---|---|---|

| 簿記論 | 900時間 | 100時間 | – | 800時間 |

| 財務諸表論 | 900時間 | 100時間 | 400時間 | 400時間 |

| 法人税法 | 1,700時間 | 200時間 | 800時間 | 700時間 |

| 所得税法 | 1,600時間 | 200時間 | 700時間 | 700時間 |

| 相続税法 | 1,300時間 | 100時間 | 600時間 | 600時間 |

| 消費税法 | 800時間 | 100時間 | 400時間 | 300時間 |

| 国税徴収法 | 700時間 | 100時間 | 600時間 | – |

| 酒税法 | 700時間 | 100時間 | 400時間 | 200時間 |

| 固定資産税 | 600時間 | 100時間 | 300時間 | 200時間 |

| 事業税 | 700時間 | 100時間 | 400時間 | 200時間 |

| 住民税 | 800時間 | 100時間 | 400時間 | 300時間 |

なお、経験者の勉強時間は、上記の1/2~1/3程度の時間になると思います。

③ 1年間で確保できる勉強時間

学生であれば1日12時間以上勉強をすることができ、年間で3,000時間近い勉強時間を確保することができます。他方、社会人の場合は自身のポジション、残業の有無、家族の有無などとの関係から勉強をすることができる時間は相当に限られます。

また、税理士試験は9月始まり、7月終わりの約10カ月の勉強期間であるため、1シーズンを通して自分がどのくらい勉強時間を確保できるかを事前に皮算用しておく必要があります。

| 繁忙タイプ | 平日勉強時間 | 祝日勉強時間 | 総勉強時間 |

|---|---|---|---|

| パートタイプ | 4~6時間 | 8~12時間 | 1,800時間 |

| 正社員定時タイプ | 3~4時間 | 8~12時間 | 1,500時間 |

| 正社員繁忙タイプ | 1~3時間 | 6~10時間 | 1,000時間 |

④ 結論

結論としては、次のような科目の選択になるかと思います。

- 理論重視

- 所得税法 + 住民税 + 国税徴収法

- 法人税法 + 事業税 + 国税徴収法

- 所得税法 + 酒税法 + 国税徴収法

- 計算重視

- 法人税法 + 固定資産税 + 消費税法

- 法人税法 + 事業税 + 消費税法

- 所得税法 + 住民税 + 固定資産税

ちなみに筆者は、未経験者であったため法人税法は必須と考え、育休中に法人を勉強して合格をし、残りは勉強時間の少ない「固定+消費」を選択し、合格をしています。

3. 最後に

税理士試験における科目の選び方は、合格までの期間や就職活動などへ影響するため意外と重要です。

未経験者であれば、実務の観点から法人税法は必須ですから、残りをどうするか?というふうに考えていくこととなります。

| 税理士と税理士試験 | 受験科目の選び方 | 難易度・合格率・勉強方法 | 就職事情 | 私の受験体験記 |